1 - MEDIOBANCA, SOCI PATTO NON HANNO DISCUSSO DI BANCA GENERALI

(Teleborsa) - I soci di Mediobanca che fanno parte del patto di consultazione non hanno discusso, nella riunione odierna, di un possibile acquisto da parte di Piazzetta Cuccia di Banca Generali. Lo hanno riferito a Reuters due partecipanti alla riunione, aggiungendo che il patto ha espresso un giudizio positivo sui conti 2021-22 annunciati a luglio e sull'operato del management.

Venerdì Bloomberg ha scritto che Generali starebbe valutando l'acquisizione delle attività di asset management della statunitense Guggenheim Partners e, per finanziare l'operazione, la compagnia assicurativa triestina starebbe considerando la vendita della controllata Banca Generali a Mediobanca.

FRANCESCO GAETANO CALTAGIRONE PHILIPPE DONNET

FRANCESCO GAETANO CALTAGIRONE PHILIPPE DONNET

Generali, "com'è già noto al mercato, valuta in maniera continuativa potenziali opportunità di M&A nel perseguimento del proprio piano strategico. Tuttavia, a oggi non è stata presa alcuna decisione di procedere con alcun tipo di operazione", ha commentato venerdì un portavoce della compagnia, su richiesta di Consob.

2 - VANTAGGI E OSTACOLI NELLA VENDITA DI BANCA GENERALI A MEDIOBANCA

Sebastiano Venier per www.tag43.it

Per ora si tratta solo di rumors, tali però da tenere banco nelle sale operative degli investitori. E quasi certamente lunedì 3 ottobre i loro echi arriveranno all’incontro del patto di consultazione di Mediobanca che si riunisce in vista dell’assemblea del prossimo 28 ottobre. Un incontro dove Francesco Milleri, ceo Luxottica, e Francesco Gaetano Caltagirone, avrebbero in animo di portare avanti un attacco frontale e definitivo all’attuale management di piazzetta Cuccia.

Le mire di Trieste sul colosso americano Guggenheim

FRANCESCO MILLERI LEONARDO DEL VECCHIO

FRANCESCO MILLERI LEONARDO DEL VECCHIO

La vicenda è nota. Mediobanca starebbe valutando l’acquisto di Banca Generali. Il Leone di Trieste potrebbe cederla per finanziare l’acquisizione di Guggenheim, gruppo americano attivo nelle gestioni patrimoniali.

Il cda di Generali è però una polveriera, teatro di un conflitto ancora ben lontano dall’essere appianato con la minoranza interna guidata Caltagirone che tuttora non ha digerito la cooptazione in consiglio del banchiere Stefano Marsaglia.

Minoranza rappresentata in cda dai consiglieri Flavio Cattaneo e Marina Brogi, che caldeggiava quella di Luciano Cirinà, l’ex manager del Leone licenziato per avere partecipato come candidato amministratore delegato alla lista Caltagirone per il rinnovo dei vertici uscita sconfitta lo scorsi aprile.

A seguito di una disputa che ha riguardato anche l’interpretazione dello statuto, la maggioranza non ha considerato Cirinà idoneo a sostituire Caltagirone. Il presidente di Generali Andrea Sironi, dopo mesi di trattative, è uscito dallo stallo con la nomina di Marsaglia, scelto nella lista a suo tempo messa in campo dall’imprenditore romano. Il consiglio di amministrazione del Leone ha ritenuto valida la sua nomina ma Brogi e Cattaneo hanno votato contro.

I molti soldi spesi da Generali per acquisizioni e buy back

Tornando al dossier americano, Trieste ha fatto sapere che su Guggenheim Partners non è stata presa alcuna decisione, ma ha confermato che sta guardando alla società per crescere nell’asset management.

Certo è che se Generali riuscisse a portare nel proprio perimetro un gruppo che vale circa 230 miliardi di euro, arriverebbe a gestire asset per oltre 900 miliardi. Dal 2017 il colosso triestino ha rilevato diverse boutique fra le quali la francese Sycomore per ampliare l’offerta dei fondi Esg e l’inglese Lumyna, la controllata di Bank of America negli investimenti alternativi. Inoltre a febbraio ha acquistato per 435 milioni La Medicale, compagnia assicurativa francese che si occupa esclusivamente degli operatori sanitari.

L’ipotesi aumento di capitale e la guerra tra soci

Inoltre ha da poco dato il via a un piano di buy back. Dal 19 al 23 settembre 2022 ha comprato oltre 2,3 di azioni proprie al prezzo medio di 14,85 euro per azione, per un controvalore complessivo di oltre 34 miliardi. A seguito degli acquisti effettuati, la compagnia e le sue controllate detengono oltre 20 milioni di azioni, pari all’1,31 per cento del capitale. Cosa che ha comportato un esborso complessivo di risorse non indifferente.

Agli inizi di agosto la solvency era 233 per cento (a fine luglio scesa al 223 per cento per l’operazione d’Oltralpe e per l’andamento del mercato obbligazionario). Il patrimonio netto è però calato a 19,7 miliardi, complici i tassi di interesse e il dividendo 2021. Per questo, sostengono alcuni analisti, l’acquisito di Guggenheim potrebbe avvenire solo con un aumento di capitale.

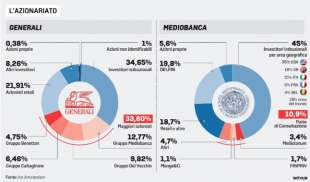

azionariato generali mediobanca

azionariato generali mediobanca

Ipotesi che nessuno dei grandi azionisti (Mediobanca, Luxottica e Caltagirone), visto l’attuale andamento borsistico della compagnia triestina, vedono di buon occhio. È per questo che il mercato si aspetta che la cessione di Banca Generali e che lo schema del deal rimanga lo stesso del 2020, quando lo si era studiato per poi abbandonarlo. Mediobanca cioè pagherebbe l’istituto parte in contanti e parte con azioni stesse della Leone di cui possiede complessivamente il 12,77 per cento.

Trattativa privata con Mediobanca o gara competitiva

Vale la pena di ricordare che Banca Generali capitalizza poco meno di 2,8 miliardi, più o meno lo stesso valore della quota posseduta da Piazzetta Cuccia nell’assicurazione triestina. Questa operazione permetterebbe alla compagnia di non fare l’aumento di capitale, e allo stesso tempo cementerebbe l’asse con Mediobanca.

ARTICOLO DELL ECONOMIST SU MEDIOBANCA E GENERALI

ARTICOLO DELL ECONOMIST SU MEDIOBANCA E GENERALI

Una trattativa privata tra le due società però sarebbe oggetto di scontro nel Comitato parti correlate presieduto proprio dal consigliere di minoranza Cattaneo. Il prezzo messo sul piatto nel 2020 infatti non è ritenuto più congruo. Per appianare i contrasti l’ad Philippe Donnet potrebbe aprire una gara competitiva e invitare, oltre a Mediobanca, investitori italiani e internazionali. In questo caso però l’esito del processo non sarebbe scontato.

Non a caso qualche osservatore ha subito evocato la cessione di Finanza & Futuro, la rete di promotori di Deutsche Bank che nel 2021 Zurich soffiò a Piazzetta Cuccia. Un’ipotesi che Mediobanca, anche in vista della prossima assemblea, non può assolutamente permettersi.