Francesco Spini per “La Stampa”

alessandro benetton e deborah compagnoni 4

alessandro benetton e deborah compagnoni 4

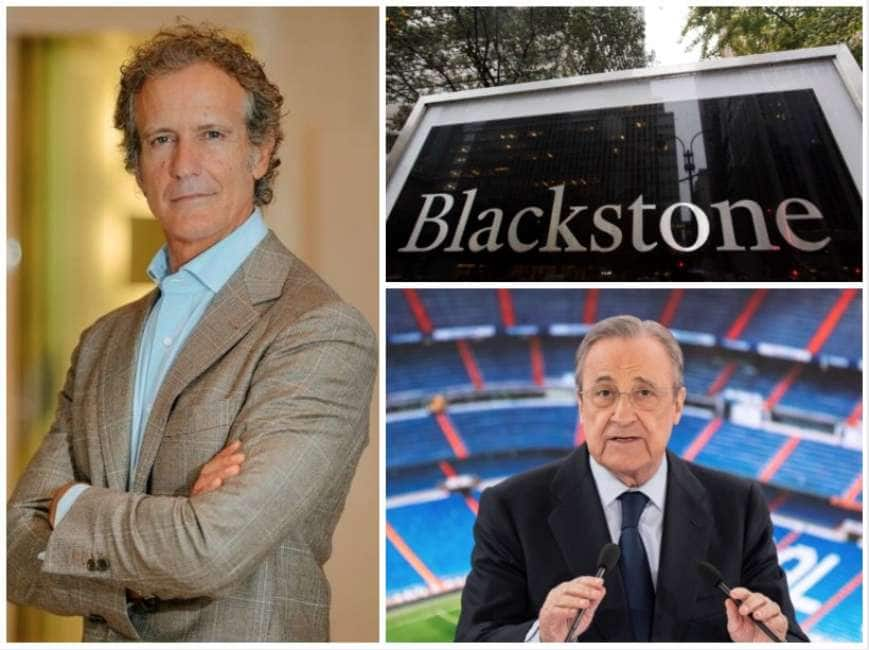

All'improvviso partono grandi manovre su Atlantia. Sulla holding delle infrastrutture che fa capo ai Benetton, si delinea una sfida a colpi di offerte tra il fondo Blackstone, alleato della famiglia di Treviso, e una vecchia conoscenza dei veneti: Florentino Perez, anch'esso con al fianco due big tra i fondi del settore.

Il miliardario spagnolo famoso per essere il patron del Real Madrid e che con Atlantia fa affari da anni visto che sono consoci in Abertis, la società delle autostrade spagnole e non solo, in cui gli italiani hanno il 50% più un'azione, ha messo nel mirino tutta Atlantia.

La sua Acs - con cui un anno fa aveva tentato di acquistare Aspi, proponendosi a Cdp con scarso successo -, in alleanza con due grandi fondi infrastrutturali come Gip e Brookfield sta valutando di presentare un'offerta per il gruppo guidato da Carlo Bertazzo, «senza aver finora preso una decisione in merito», precisa a sera una nota del gruppo spagnolo.

Il quale spiega che Acs «finirebbe per acquistare la maggior parte delle attività di concessione autostradale».

Questo lascia intendere che di Atlantia si prefigurerebbe uno spezzatino tra le autostrade, a cui è interessato Perez, e gli altri business come gli aeroporti di Roma, della Costa Azzurra e Telepass, destinati ai fondi.

Ma Perez, in questa corsa al gruppo italiano e alla ricca dote da 8 miliardi in arrivo con la vendita a Cdp, Blackstone e Macquarie di Austostrade per l'Italia (il cui closing è previsto entro il 5 maggio), deve vincere un concorrente che parte da una posizione di vantaggio. In campo infatti c'è anche il fondo Blackstone Infrastructures, lo stesso che rileverà pro quota Aspi. Il fondo americano agirebbe però al fianco della famiglia Benetton che, attraverso Edizione, controlla il 33% del gruppo.

L'idea della cassaforte oggi guidata da Alessandro Benetton sarebbe quella di mettere Atlantia e la sua liquidità (destinata agli investimenti) in sicurezza. Come? Togliendo il titolo da Piazza Affari. I Benetton, come si è visto nel nuovo statuto, ritengono Atlantia - al pari di Benetton Group e di Autogrill - un investimento strategico.

Per venderla servirebbe una maggioranza assembleare di almeno il 62,5% dei voti e non c'è alcuna intenzione. Anche Perez sa bene che la via maestra è quella di un accordo con Treviso, che di recente ha rinforzato la sua presa su Atlantia. Ma secondo le indiscrezioni lanciate da Bloomberg il magnate spagnolo sarebbe pronto anche all'Opa ostile.

Da convincere, però, ci sarebbero anche altri soci storici come la Fondazione Crt (4,54%) in ottimi rapporti con i Benetton, oltre a un fondo sovrano come il Gic di Singapore (8,29%) e a Hsbc Holdings (5%). Atlantia non è un boccone piccolo, alla sua capitalizzazone da circa 16 miliardi va aggiunto un premio, senza contare un debito di gruppo (quello della Spa si è ridotto a 2,6 miliardi) da 30 miliardi.

L'Acs di Perez che fattura attorno ai 27 miliardi solo con le costruzioni, ha un valore d'impresa di un miliardo e una liquidità di 5 miliardi, grazie alla vendita - avvenuta lo scorso anno - di un ramo d'azienda alla francese Vinci. Per questo ha chiamato al suo fianco due colossi come Gip e Brookfield, con una disponibilità notevolissima.

La possibilità è che all'orizzonte si possa scatenare una guerra a colpi di rilanci, con il titolo - ora che il gioco è scoperto - destinato a correre. I movimenti in Borsa, però, proseguono già da giorni: dal 7 marzo a ieri - quando ha chiuso a 18,99 euro con un rialzo del 2,45% dopo strappi fino al 9% - è salito del 25%.

Per strapparsi Atlantia il prezzo si potrebbe alzare di molto. Come sempre si minacciano offerte per sedersi al tavolo: Perez, che punta a sventare il blitz di Blacktone, punta alle anzitutto alle autostrade di Abertis. Ora minaccia l'Opa, puntando per lo meno ad aprire un negoziato.