Estratto dell’articolo di Francesco Spini per “La Stampa”

LUIGI LOVAGLIO MONTE DEI PASCHI DI SIENA

LUIGI LOVAGLIO MONTE DEI PASCHI DI SIENA

La crisi in Israele, certo. Le tensioni sui titoli di Stato, anche. Ma sul Monte dei Paschi, peggior titolo tra i bancari (tutti rossi) di Piazza Affari pesa anche una certa preoccupazione mista a sfiducia sul nuovo round di privatizzazione aperto dal governo.

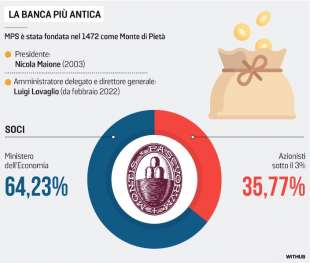

L'avvio della scelta dei consulenti che avranno il compito di accompagnare il Ministero dell'Economia a imboccare la strada migliore per la «piena valorizzazione» del 64,23% in mano al Tesoro – operazione che stando alle intese con Bruxelles va fatta entro il 2024 – pesa su Siena, il cui titolo perde il 6,25% a 2,45 euro. Negli anni si è parlato dell'istituto come perno di un nuovo giro di risiko bancario. Da subito esclusa Intesa Sanpaolo per motivi di Antitrust, il candidato più naturale era apparso Unicredit.

Da che sono saltate le trattative, però, l'ad Andrea Orcel ha tolto il dossier dalla propria scrivania, preferendo scommettere sulla sua, di banca, con il buyback. Restano due possibili combinazioni: Banco Bpm (-2,8% in Borsa) e Bper (-4,7%), istituti che hanno sempre negato interesse.

Mps, va detto, non è più il «fardello d'Italia», ma con l'ad Luigi Lovaglio, e grazie all'azione della Bce sui tassi, ha ritrovato la via della redditività. Tuttavia gli ostacoli, al di là della volontà dei possibili acquirenti, sono tanti oltre ai perennemente citati rischi legali e quelli legati alla forza lavoro da allocare.

[…]

Soprattutto in prospettiva. In questo momento il costo del rischio è tutto sommato ancora benigno in buona parte d'Europa, e questo è in parte effetto dell'onda lunga di incentivi e aiuti all'economia. In futuro è tutto da vedere. Il tema riguarda le coperture di tali rischi, che potrebbero essere adeguate oggi e meno nell'esplodere di una crisi severa. Poniamo che intervenga una fusione tra il Monte dei Paschi e un altro istituto. In questo momento tutto andrebbe bene.

Ma in caso di bisogno impellente di un salvataggio cosa accadrebbe? Risponde un analista, sempre sotto vincolo di anonimato: «Semplice, oggi una grande banca, ad esempio Unicredit, se volesse avrebbe capienza più che sufficiente per acquisire Mps, ma non potrebbe mai comprare il frutto di una fusione di Siena con un'altra banca media. A quel punto chi potrebbe intervenire? Ancora il governo? Una banca estera?».

C'è poi un problema legato al sistema Paese. Chiunque dovesse acquisire il Monte dovrebbe spiegare perché mai – in un momento difficile per l'economia e mentre tra Londra e New York faticano a capire le mosse del governo ad esempio sulle banche – qualcuno voglia aumentare l'esposizione sull'Italia.

Quello dei consulenti del Tesoro, dunque, non sarà un lavoro semplice. A Banco Bpm non solo l'ad Giuseppe Catagna ma anche i soci sono contrari a ogni ipotesi fusione. Bper, che in prospettiva potrebbe muovere verso la Popolare di Sondrio, non ha mai integrato Banco di Sardegna, deve digerire Carige e registra qualche difficoltà con l'amalgama degli sportelli ex Ubi. Siena sarebbe una complicazione ulteriore.

Così sul tavolo del Tesoro resta l'ipotesi di una dismissione a tappe della quota, con una prima vendita sul mercato (un collocamento accelerato, ad esempio) che la porti al 51% ma anche al 40%, quota che consentirebbe alla politica (Lega, in primis) di mantenere influenza sull'istituto. Ma questo, oltre a dimostrare buona volontà, permetterebbe al governo anche di negoziare con Bruxelles più tempo per l'addio definitivo.