TOD'S: -20% IN APERTURA BORSA DOPO OPA DELLA VALLE FALLITA

(ANSA) - In apertura di mercato le azioni Tod's, dopo aver stentato a far prezzo ed essere rimaste ferme in asta di preapertura, nei primi scambi passano di mano con un calo del -20,45% a 31,5 per azione. Così il valore dei titoli torna intorno ai livelli che aveva al momento del lancio dell'opa della Deva Finance della famiglia Della Valle, fallita per non aver raggiunto la soglia minima di adesioni prevista come condizione di efficacia

TOD'S: DELLA VALLE, OPA FALLITA MA AVANTI NOSTRO PROGETTO

(ANSA) - "Prendiamo atto che parte del mercato ha ritenuto l'Offerta inferiore alle sue aspettative" ma "chi ha deciso di mantenere le proprie azioni avendo letto le motivazioni dell'offerta, vuol dire che condivide la nostra visione e la sua esecuzione; pertanto da domani lavoreremo tutti per ottenere nei tempi necessari la realizzazione di un'operazione che spero ed auspico sarà di grande successo".

La famiglia Della Valle lo dice spiegando che l'opa su Tod's non si perfezionerà non avendo superato la soglia del 90% del capitale. In precedenza era stata prospettata l'alternativa di una fusione per incorporazione di Tod's in Deva.

"Prendiamo atto che parte del mercato ha ritenuto l'offerta da noi fatta inferiore alle sue aspettative, considerando il valore del Gruppo Tod's superiore a quello espresso attualmente in Borsa", commenta Deva Finance della famiglia Della Valle all'indomani della chiusura del periodo di adesione all'opa lanciata a inizio agosto con l'obiettivo di salire (compreso il 10% in mano a Lvmh) almeno al 90% del capitale della sua Tod's (condizione di efficacia non raggiunta) con l'obiettivo del delisting.

"La nostra decisione di lanciare l'offerta (mettendo a disposizione dell'operazione come Famiglia Della Valle un importo di oltre 400 Milioni di Euro) - prosegue la nota - era determinata dal fatto che intendevamo, con una strategia industriale molto precisa, poter aumentare nel medio periodo il valore del gruppo, tenendo altresì conto che si dovranno affrontare mercati difficili ed imprevedibili a livello macroeconomico in tutto il mondo.

Il prezzo da noi offerto è stato calcolato tenendo conto di programmi futuri e strategie accurate; pertanto fin dall'inizio non abbiamo mai fatto menzione, né dato aperture, a una sua modifica. Chi ha deciso di mantenere le proprie azioni avendo letto le motivazioni dell'offerta, da noi illustrate nel Documento di Offerta, vuol dire che condivide la nostra visione e la sua esecuzione; pertanto da domani lavoreremo tutti per ottenere nei tempi necessari la realizzazione di un'operazione che spero ed auspico sarà di grande successo.

DIEGO DELLA VALLE CHIARAR FERRAGNI

DIEGO DELLA VALLE CHIARAR FERRAGNI

Le forti basi strutturali del gruppo, la fedeltà dei nostri consumatori, la desiderabilità dei nostri marchi, la competenza dei nostri artigiani e dei manager che guidano il Gruppo saranno di grande aiuto alla realizzazione del progetto". La nota conferma quanto era stato dedotto ieri dalle comunicazioni di Borsa sulle adesioni in giornata alle opa in corso: i dati provvisori indicano che le richieste di adesione permetterebbero a Della Valle-LVmh di salire all'86,95% del capitale sociale di Tod's, non si è quindi avverata la condizione sulla soglia (almeno il 90%) a cui Deva Finance "non intende rinunciare". L'opa quindi non si perfezionerà e le azioni portate in adesione all'offerta saranno restituite e immesse nuovamente nella disponibilità dei rispettivi titolari entro la giornata di Borsa di oggi.

Tod’s non esce dalla Borsa, l’offerta di Della Valle bocciata dal mercato

Sara Bennewitz per www.repubblica.it

L’offerta promossa dalla famiglia Della Valle per ritirare la Tod’s da Piazza Affari piace solo a metà; dato che non è stata raggiunta la soglia del 90% necessaria per il ritiro del titolo dal mercato il gruppo del lusso resterà quotato, almeno per il momento.

L’obiettivo di Diego Della Valle era quello di portare avanti una separazione dei marchi del gruppo ovvero Tod’s, Roger Vivier, Hogan e Fay, in modo da dare a ciascuno una sua autonomia e un proprio valore. Ma questa scissione in quattro rami di un’unica azienda è un’operazione che a detta dell’imprenditore nel breve termine avrebbe potuto causare un aggravio dei costi e un rischio per gli investitori.

Conti alla mano, i grandi fondi anglosassoni hanno deciso di correre questo rischio, comprando da agosto a ieri importanti pacchetti di titoli, convinti che il gruppo di scarpe e accessori in pelle di lusso valga molto di più degli 1,32 miliardi (o 40 euro per ogni azione) dell’offerta; secondo il fondo Tabor, Tod’s può valere oltre 70 euro. Per tre mesi le azioni Tod’s sono costantemente rimaste sopra i prezzi d’Opa, e stando a fonti finanziarie è passato di mano tre volte il flottante, a prezzi superiori a quelli dell’offerta.

Solo martedì, che era l’ultimo giorno per aderire all’Opa, i titoli sono scesi per la prima volta sotto 40 euro, chiudendo a quota 39,6 euro. Alcuni grossi fondi infatti hanno venduto perché la possibilità di un rilancio è sfumata lunedì notte, senza contare che chi martedì comprava i titoli in Borsa sapeva di non avere i tempi tecnici per aderire all’offerta e quindi scommetteva puramente sui fondamentali del gruppo.

Morale solo 4,13 milioni di azioni, pari al 48,9% dell’offerta e al 12% del capitale, sono state conferite all’Opa accettando i 40 euro offerti dalla famiglia Della Valle, mentre più della metà del flottante, circa il 13% del capitale, ha invece preferito rimanere azionista al fianco della dinasty di Sant’Elpidio a Mare. Per effetto dell’offerta i Della Valle saliranno quindi dal 65 al 77% di Tod’s, mentre il colosso del lusso Lvmh resterà socio al 10%.

In proposito il prospetto informativo dell’offerta spiegava che in mancanza del raggiungimento della soglia del 90%, che porta in automatico al ritiro del titolo dal mercato, i Della Valle avrebbero potuto procedere alla fusione tra il veicolo che ha promosso l’Opa (DeVa Finance) con la società quotata, operazione che per altra via porta ugualmente all’uscita del gruppo dal mercato, salvo corrispondere un diritto di recesso ai soci.

Secondo il codice civile, il valore del recesso deve essere pari almeno alla media dei prezzi dei 6 mesi precedenti l’assemblea che approva la fusione tra le due società. Se per ipotesi l’assise venisse convocata a breve, in teoria il diritto di recesso potrebbe essere inferiore ai 40 euro dell’Opa appena chiusa. Una mossa di questo tipo sarebbe però vista come uno sgarro nei confronti di quei soci che hanno investito i capitali nell’azienda; in casi simili altre aziende, come Generali con Cattolica, hanno promosso mesi dopo una seconda offerta allo stesso prezzo della prima. Ma sul futuro i Della Valle non hanno ancora dato indicazioni.

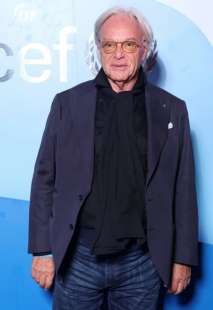

DIEGO DELLA VALLE - NOI ITALIANI

DIEGO DELLA VALLE - NOI ITALIANI  diego della valle 3

diego della valle 3

luca cordero di montezemolo diego della valle 1

luca cordero di montezemolo diego della valle 1  diego della valle

diego della valle  diego della valle 1

diego della valle 1  tod's arquata del tronto

tod's arquata del tronto  tod's

tod's  tod's 2

tod's 2  diego della valle 4

diego della valle 4