Estratto dell’articolo di Alessandro Cicognani per “la Repubblica”

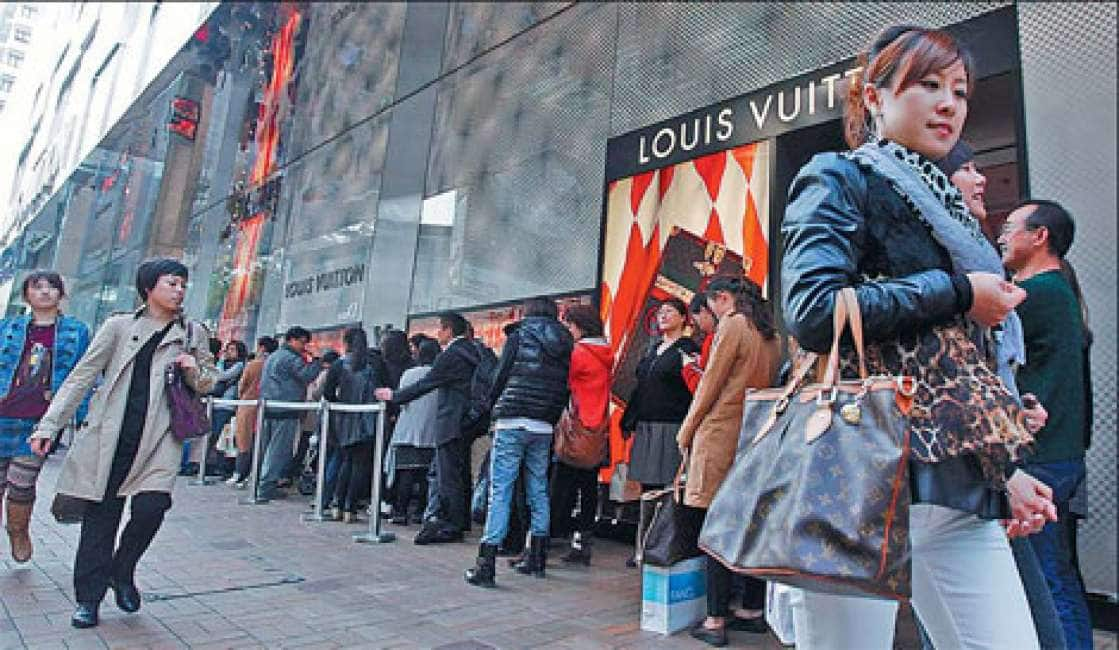

ragazza asiatica fa shopping di lusso

ragazza asiatica fa shopping di lusso

I flagship store di Tokyo non sono mai stati così pieni di clienti. I cacciatori di occasioni sono volati in massa nella capitale giapponese, ingolositi dallo yen debole che ha offerto non poche opportunità a coloro che prima avrebbero fatto gli stessi acquisti in Cina o nelle strade europee del fashion.

La verità è che persino i clienti dell’alta moda sono diventati più attenti ai loro soldi. La fragile economia interna cinese ha fatto sì che la popolazione azionasse il freno a mano, deprimendo i consumi; in Europa le cose non stanno andando tanto diversamente, con l’effetto post Covid ormai sgonfiatosi del tutto.

E il boom giapponese, per quanto fragoroso, non ha numeri sufficienti a rimettere la bilancia in equilibrio.

L’alta gamma priva di crisi

È quanto emerge dalla stagione delle semestrali, che vede il mondo della moda spaccato in due. L’alta gamma si è confermata ancora una volta terra priva di crisi, mentre hanno sofferto i brand del “lusso accessibile”, alle prese con il crollo delle vendite nell’area dell’Asia-Pacifico e con marginalità ridotte in brandelli.

Epicentro del terremoto è stata Parigi, dove mercoledì i risultati negativi della multinazionale Lvmh hanno scosso i principali titoli europei del mercato, con quotazioni scese anche del 5%.

Il giorno dopo ci ha pensato l’altra big francese Kering ad assestare un secondo fendente, con fatturato in calo dell’11% (tra gennaio e giugno 2024) sullo stesso periodo del 2023 e reddito operativo naufragato al meno 42%.

La paura a Milano

La paura si è presto estesa Milano, dove Moncler e Brunello Cucinelli hanno visto i loro titoli flettere per qualche giorno, pur senza perdite importanti.

[…] Il calo delle vendite in Cina, che da sola vale un quarto dei consumi globali di lusso nel mondo, ha fatto venire i brividi a tanti. Ed ecco come mai l’indice Stoxx Europe Luxury è sceso quasi dell’1,5% nell’ultima settimana.

La crisi dello yen, nel frattempo, ha fatto perdere la forza delle maggiori vendite. Per tutti, ma proprio per tutti, i ricavi in Giappone sono letteralmente volati: più 57% per Louis Vuitton, più 22% per Hermes, più 20% per Moncler.

Uno spostamento così violento dei consumi asiatici verso Tokyo i manager delle aziende non l’avevano proprio previsto. Il problema è che la debolezza della valuta nipponica si è divorata tutti i maggiori guadagni per via dell’impatto dei cambi.

Non ci sono però solo ombre. I risultati dei marchi posizionati sulla fascia dell’altissima gamma sono più che positivi. Hermes ha archiviato il primo semestre 2024 con una crescita del giro d’affari del 15%. Il cashmere di Brunello Cucinelli è cresciuto del 12% nel secondo trimestre dell’anno, trainato dagli ampi volumi americani, dove il brand umbro ha macinato in un semestre il 20% in più di vendite.

Il vantaggio competitivo

Il vantaggio competitivo è dato dal tipo di clientela, capace di spendere in prodotti moda più di 350 mila euro all’anno. Certo sono in pochi, appena lo 0,1% della popolazione del lusso globale secondo Bcg, ma di peso, dato che con i loro acquisti generano il 20% del mercato.

E Moncler? I piumini di Remo Ruffini sono saliti dell’8% da gennaio a giugno per fatturato […]

i cinesi E il lusso 4

i cinesi E il lusso 4  i cinesi E il lusso 5

i cinesi E il lusso 5  i cinesi E il lusso 1

i cinesi E il lusso 1