Morya Longo per “il Sole 24 Ore”

Allianz Global Investors: «Le azioni e gli altri asset rischiosi dovrebbero beneficiare della ripresa post Covid, seppur in decelerazione». UniCredit: «Nelle scelte di investimento dovrà crescere il peso della componente azionaria, in modo da trarre vantaggio dalle prospettive di una crescita economica che sarà ancora sostenuta».

Axa Investment Managers sull'Italia: «Al momento i punti d'incertezza sono tali che l'unico modo per non esservi esposti è mantenere un approccio bilanciato del portafoglio in modo da poter affrontare qualsiasi eventualità». BlackRock: «Noi siamo moderatamente sovrappesati sulle azioni dei Paesi industrializzati, perché vediamo una combinazione di forte crescita e bassi tassi reali che supportano le valutazioni».

A leggere con un anno di distanza le previsioni che i grandi investitori facevano esattamente 12 mesi fa, guardando al 2022 che stava per iniziare, viene quasi da sorridere. Dopo un 2021 eccezionale, tutti si aspettavano volatilità, vedevano rischi. Ma un cauto ottimismo più o meno si respirava in tutte (o quasi) le previsioni sul 2022. Certo, nessuno poteva immaginare che la Russia dopo poco avrebbe invaso l'Ucraina, causando la più grande crisi energetica e inflattiva dagli anni '70.

Ma - a prescindere dall'imprevedibilità degli eventi geopolitici - quelle previsioni fanno capire una cosa: il terribile 2022 ha colto tutti di sorpresa.

il trader peter tuchman wall street

il trader peter tuchman wall street

Sebbene le Borse fossero sui massimi storici (con valutazioni spesso esagerate) e i bond avessero ancora tassi bassissimi o sotto zero (ormai fuori luogo con l'inflazione che già saliva), nessuno immaginava lo sciacquone che sarebbe arrivato.

Ma è arrivato: nel 2022 i mercati obbligazionari hanno registrato la peggior performance dal 1990 (fonte Bloomberg) con il Bund tedesco che addirittura ha avuto la peggior debàcle dal 1950 (fonte Refinitiv), mentre i mercati azionari hanno "bruciato" a livello globale oltre 20mila miliardi di dollari di capitalizzazione con le Borse europee che hanno vissuto il peggior anno dal 2018 e Wall Street dal 2008. Solo due vincitori si sono distinti nel 2022: il dollaro (che ha registrato il maggior rialzo dal 2015) e le materie prime (soprattutto energetiche).

Azioni e bond: si salvi chi può Insegna l'Abbecedario della finanza che i mercati azionari e i titoli di Stato si muovano in direzioni opposte: quando l'ottimismo è alto le Borse salgono e i bond soffrono, viceversa quando il pessimismo è elevato i titoli di Stato diventano beni rifugio mentre le azioni soffrono.

Ebbene: il 2022 ha colpito alle spalle proprio chi si affidava a questa regola. Mentre i mercati azionari tracollavano (tra i Paesi occidentali si è salvata solo la Borsa di Londra), cadevano anche i prezzi dei titoli di Stato. Così se le azioni globali hanno perso il 13,8% (indice Msci World in euro), i titoli di Stato Usa hanno ceduto il 19% e il "granitico" Bund tedesco ha bruciato il 20,5%.

Chi avesse investito mille euro un anno fa sulle Borse globali avrebbe oggi 862 euro (tenendo conto anche dell'effetto cambio), ma chi avesse cercato di proteggersi con i Bund avrebbe oggi 795 euro. Il 2022 ha rappresentato insomma la sconfitta del classico portafoglio bilanciato 60/40 tra azioni e bond: perché entrambe le asset class sono cadute.

La causa è nota: l'inflazione è salita così tanto (per motivi che già erano evidenti nel 2021, ai quali si è aggiunta la guerra in Ucraina) che le banche centrali hanno dovuto alzare i tassi d'interesse e ridurre la liquidità causando una stretta monetaria globale con pochi precedenti nella storia per velocità. Tra le 26 maggiori banche centrali del mondo, secondo i calcoli del Sole 24 Ore, ben 22 hanno alzato i tassi quest' anno: l'hanno fatto complessivamente 137 volte (cioè 6,2 volte a testa), aumentando il costo del denaro in media di 3,75 punti percentuali a testa.

Questo non poteva che spiazzare i mercati, che sono stati costretti a un gigantesco e globale "riprezzamento": come poteva resistere il Bund tedesco decennale che a inizio 2022 aveva ancora un rendimento negativo? Ovvio che i rendimenti dovevano salire e i prezzi scendere. Il problema è che l'hanno fatto con una violenza che ha pochi precedenti: il tasso del Bund decennale è passato da -0,18% di gennaio al 2,57%, quello del Treasury Usa dall'1,5% al 3,9%, quello dei BTp dall'1,18% al 4,7%. Ma non sono caduti solo i titoli di Stato: le obbligazioni aziendali in euro hanno perso il 15%, quelle statunitensi il 16,5%.

Chi vince (pochi) e chi perde L'anno è stato nero anche per molte altre asset class. Chi avesse voluto proteggersi con il mattone attraverso investimenti finanziari, avrebbe perso il 38% in Europa e il 27% negli Usa.

Chi avesse puntato sulle nuove frontiere delle criptovalute, avrebbe perso il 64% con il Bitcoin e il 67% con Ethereum. Mille euro puntati sul Bitcoin un anno fa, oggi sono (considerando anche l'effetto cambio) 382. In pochi si sono salvati: il dollaro (che ha guadagnato l'8,20% rispetto alle principali valute riunite nel dollar index) e le materie prime. L'indice delle commodities ha guadagnato il 21%. Questo ha segnato i destini anche dei settori in Borsa: mentre tutto cadeva, sui listini saliva il comparto energetico (+58% a Wall Street con il clamoroso +120% di Occidental Petroleum). Pesanti invece i settori più esposti al rialzo dei tassi: tech e telecomunicazioni (-41% a Wall Street), consumi discrezionali (-37,9%) e immobiliare (-28,4%).

Il 2023 come sarà? A leggere le previsioni delle case d'investimento, si direbbe che quello che arriva potrebbe essere l'anno della riscossa dei bond: i rendimenti ormai appetibili e l'idea che i titoli di Stato torneranno a fare da contrappeso ai mercati azionari ha spinto gli investitori globali a sovrappesare i bond rispetto alle azioni come mai era accaduto dall'aprile del 2009 (secondo un sondaggio di Bank of America). Più caute e discordanti, invece, le previsioni sulle Borse. Ma andrà davvero così? I rischi potenziali sono tanti. Tra un anno avremo la risposta.

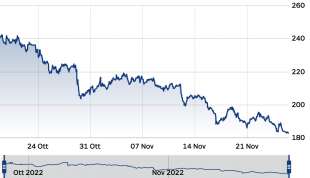

SPREAD ITALIANO 2

SPREAD ITALIANO 2  SPREAD BTP BUND - OTTOBRE-NOVEMBRE 2022

SPREAD BTP BUND - OTTOBRE-NOVEMBRE 2022