Estratto dell'articolo di Andrea Greco per “Affari & Finanza - la Repubblica”

fondi attivisti negli stati uniti

fondi attivisti negli stati uniti

I fondi attivisti sono tornati: il 2023 offre dati da primato per le loro campagne. Barclays nel solo primo trimestre ha contato 83 campagne, Lazard 69, Insightia ha censito 409 interrogazioni pubbliche alle aziende. Cavalcano la correzione delle Borse e i venti di recessione, che rendono più agevoli le critiche ai manager. Si muovono con la logica dello sciame, dagli Usa alle meno battute Europa e Asia.

[…]

L'obiettivo finale è sempre far soldi: magari levandone a manager o altri stakeholder che campano su inefficienze, la cui rimozione può rilanciare i corsi azionari. Piazza Affari per ora è solo lambita da questo fenomeno, riparata dalle inefficienze del mercato nostrano e da quelle del sistema Paese su burocrazia, controlli, giustizia.

Ma la richiesta di poltrone piovuta dai fondi Covalis e Greenwood in due grandi partecipate del Tesoro, Enel e Leonardo, è un segnale da non sottovalutare, specie mentre la percezione degli investitori esteri sul rischio Italia appare in netto peggioramento.

Per il consulente Insightia nel primo trimestre le interrogazioni dei fondi alle aziende sono salite del 6% e potremmo superare le 973 dell'annata 2022 (l'anno record è il 2018, con 1.092). Ben 185 riguardano la governance, 150 le poltrone, 75 la richiesta di dare cassa ai soci, 55 i compensi, 87 i temi sociali, 60 l'ambiente.

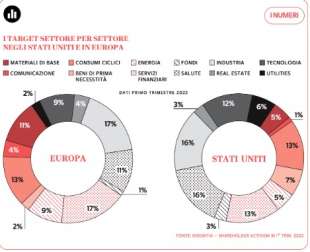

I settori prevalenti sono finanza e industria (16% a testa), poi farmaceutici (14%) e ciclici (12%). Quasi metà delle campagne sono sulle capitalizzazioni oltre i 10 miliardi di dollari e solo un decimo sotto i 50 milioni: e la tendenza si accentua.

Lazard, in uno studio sull'attivismo, rintraccia due tendenze. La prima è lo swarming, per cui più fondi, spesso con strategie diverse, perseguono fini concomitanti, anche in successione: spia di un contesto volatile e ferocemente concorrenziale. Un 36% delle campagne tra gennaio e marzo è su aziende già prese di mira e il 13% è di tipo "multiplo".

Tra queste, anche quelle contro Salesforce – fino a cinque fondi in manovra – e Disney negli Usa, Bayer in Europa e la giapponese Seven & I.

L'altro punto fermo sono le aggregazioni, da fare e più da disfare, al centro, per Lazard, di 29 campagne, pari al 42%. Un netto aumento, e più in Europa, dove il 57% delle campagne parte dalle acquisizioni, e in due casi su tre per smontare ciò che fu comprato, mentre le pressioni costruttive sono in netto calo, «anche dato il contesto difficile per gli acquisti».

[…] Le maggiori iniziative del periodo vengono dai grandi fondi specializzati nel confronto-scontro con le public company. Come Trian Fund, che a gennaio ha chiesto ai soci Disney di nominare il fondatore Nelson Peltz in cda, contestando la passata acquisizione di Twentieth Century Fox. Pareva la campagna dell'anno, ma il gruppo dell'intrattenimento si è "arreso" subito, offrendo un piano di riassetto che a febbraio ha spacchettato in tre rami Disney.

Anche Elliott si è tirata indietro, ma su Salesforce, dopo che la società tecnologica ha diffuso utili oltre le stime. Chi non molla è Carl Icahn, che ha sfidato il cda di Illumina chiedendo ai soci di nominare tre membri. L'assemblea ha respinto l'assalto, ma l'anziano gestore, che ha azioni per mezzo miliardo nel gruppo che sequenzia il Dna, continua a voler sventare l'acquisto della startup Grail, dopo i rilievi degli antitrusti Usa e Ue.

[…]

DATI SU NOMINE E FONDI ATTIVISTI

DATI SU NOMINE E FONDI ATTIVISTI

Anche in Europa le acquisizioni sono al centro della maggiore campagna del periodo: quella con cui Tci ha dissuaso Airbus dall'annettersi Atos. L'altro grande dossier è Bayer, dove le pressioni sui temi ambientali di fondi come Inclusive Capitale e Bluebell hanno fatto anticipare a giugno il cambio dell'ad . L'altro gancio capace di attirare i consensi (e le ire) degli investitori sono i compensi. "Compensation is the new governance", scrive Insightia: quando i manager sono pagati troppo si creano conflitti tra loro e il cda che possono rendere ingestibile l'azienda.

Molte campagne hanno nei compensi eccessivi almeno un corollario. Il tema è nevralgico e tocca quasi tutte le facoltà manageriali: dal tema dell'agenzia che allinea sugli obiettivi finanziari gli interessi di azionisti e dirigenti, ai criteri Esg declinati nella sostenibilità ambientale (cui si lega parte dei bonus), nell'equo trattamento tra dipendenti e tra generi, e nella politica di remunerazione.

La recente bocciatura degli azionisti Tim scontenti del compenso fino a 26 milioni per l'ad Pietro Labriola è un esempio di attivismo all'italiana, benché guidato dal socio forte Vivendi; mentre il sostegno dei soci Unicredit ai 9,75 milioni prospettati al capoazienda Andrea Orcel è motivato dal rilancio della redditività e delle quotazioni nella sua gestione.

Un caso ormai di scuola, ma che si rafforza, è la "scalata attivista" del fondo Align Partners ai grandi gruppi della Corea del Sud, ispirati a una governance opaca e intrisa di familismo maschilista. Dopo avere sconfitto nel 2022 il reuccio del K-Pop e fondatore di Sm Entertainment, Soo-man Lee, il giovane gestore Changwan Lee sta continuando a scardinare il sistema: dalle finanziarie Jb e Woori all'emittente Sbs, ormai la strada è tracciata e gli emulatori seguono.

Chissà se in futuro si scriverà del nuovo "caso Italia", avviato dalle liste dei fondi esteri Covalis e Greenwood per avere spazio nei cda rispettivamente di Enel e di Leonardo. Una picconata al muro della governance delle partecipate del Mef: vedremo se si apre il varco.

I due grandi dossier del passato – le scalate diverse di Vivendi a Mediaset e di Elliott a Tim – non hanno fin qui prodotto risultati positivi per i due protagonisti: che oggi si barcamenano tra guerriglie societarie e minusvalenze. «Noi come fondi attivisti dell'Italia ce ne occupiamo il meno possibile: se vuoi giocare in Champions League devi essere sicuro che l'arbitro sia di assoluto livello, e il mercato sia efficiente», racconta Giuseppe Bivona, fondatore del fondo Bluebell che aggiunge di non avere «nessuna fiducia nei riguardi dei regolatori italiani».

E ricorda la battaglia di attivismo decennale in cui si è estenuato su Mps, banca che «ha potuto falsificare i bilanci per 10 anni con la colpevole connivenza di Consob e Banca d'Italia, e lo ha detto il procuratore generale di Milano, Massimo Gaballo».