Rosario Dimito per “il Messaggero”

Dalla creazione di varie società per gestire i singoli marchi di Tod's fino al prestito di 420 milioni di euro - erogato da Bnl, Credit Agricole e Deutsche Bank - per finanziare la famiglia Della Valle e portare a termine il delisting del gruppo.

Sono diversi i dettagli che emergono dal prospetto dell'Opa totalitaria che la holding del fondatore lancerà su Tod's per portarla fuori da Piazza Affari. Offerta che scatterà il 26 settembre visto che è stato appena incassato l'ok da Consob.

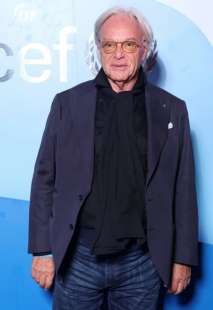

DIEGO DELLA VALLE CON SCARPE TODS

DIEGO DELLA VALLE CON SCARPE TODS

L'Opa, tecnicamente, è promossa da DeVa Finance srl, a sua volta detenuta da Di.Vi. e indirettamente controllata da Della Valle: avverrà a 40 euro per azione, per un corrispettivo massimo di 338 milioni circa. Tra gli obiettivi dell'operazione c'è la valorizzazione dei singoli marchi del gruppo (come Tod's, Roger Vivier, Hogan e Fay), «dando loro una forte visibilità individuale e una grande autonomia operativa». Strategia che potrebbe essere perseguita «anche attraverso la creazione di più società ad hoc - recita il prospetto - in ciascuna delle quali concentrare l'attività propria dei singoli marchi», pur sapendo che «questo tipo di interventi possa riflettersi sui conti, nel breve termine» (altro elemento portato a supporto delle motivazioni del delisting).

A copertura del fabbisogno finanziario, derivante dagli obblighi connessi all'Opa, la holding di Della Valle ha poi sottoscritto un prestito a medio termine con le banche finanziatrici - Bnl Bnp Paribas, Credit Agricole Corporate & Investment Bank e Deutsche Bank - per complessivi 420 milioni. A garanzia, Di.Vi ha dato in pegno al pool di istituti il 49% del gruppo della moda. Inoltre, se l'Opa non dovesse raggiungere il 90% del capitale di Tod's, si legge ancora, l'obiettivo è in ogni caso quello di «conseguire il delisting mediante la fusione».

Tra le curiosità, anche l'assenza di Chiara Ferragni alla riunione del cda che ieri ha approvato il documento di offerta. Per quanto riguarda il rimborso futuro del maxi-finanziamento, tra le ipotesi c'è anche il ricorso ai proventi derivanti da eventuali «operazioni di valorizzazione dei marchi del gruppo Tod's, ove le condizioni di mercato consentano un'adeguata valorizzazione dei suddetti assets». Queste valorizzazioni, si spiega nel dettaglio, potranno consistere in «operazioni straordinarie aventi a oggetto una o più delle società (esistenti o di nuova costituzione) deputate alla gestione dei singoli marchi del gruppo Tod's».

Ma qui è la stessa società a precisare subito dopo che, ad oggi, «non sono state assunte decisioni in merito a operazioni» di questo tipo e che allo stato attuale gli azionisti «non hanno sviluppato alcuno specifico progetto o piano di azione al riguardo». L'operazione di delisting viene spiegata nel dettaglio anche nei suoi fondamentali industriali: con la creazione di più società ad hoc, in ciascuna delle quali concentrare l'attività propria dei singoli marchi, Della Valle «intende rafforzare il loro posizionamento nella parte alta del mercato della qualità e del lusso». Tutto questo, si ribadisce più volte, può essere «più efficacemente perseguito da una società non quotata e ad azionariato ristretto».

piazza affari 8

piazza affari 8  piazza affari 4

piazza affari 4