1. ARRIVA IL MAGO DEI DATI. ANDREA PIGNATARO, IL BLOOMBERG ITALIANO

Estratto dell’articolo di Stefano Cingolani per “il Foglio” – 17 agosto 2023

[…] E Michael Bloomberg? “Facciamo un lavoro simile e a volte in competizione. Bloomberg è principalmente una media company; Ion si occupa di automazione e digitalizzazione dell’industria fintech. Dieci anni fa la Bloomberg era 30 volte più grande di noi, oggi è scesa a tre volte e forse nel 2030 saremo alla pari”.

L’esempio del magnate newyorchese lo ha spinto a metter piede anche nell’informazione specializzata: la divisione Acuris ha acquisito agenzie per operatori finanziari come Mergermarket e Debtwire, un primo passo nell’universo dell’informazione. Le notizie alimentano gli affari e viceversa, è proprio questo il modello Bloomberg.

“Acuris è parte di Ion Analytics, la piattaforma di investimento che si occupa di dati e intelligence per i mercati finanziari – puntualizza Pignataro –. Nelle emissioni di nuovi titoli, dove la tecnologia è l’interazione umana, crediamo nella convergenza fra giornalismo investigativo e dati. Siamo molto contenti e abbiamo imparato molto in questi anni”. Non lo dice, ma fa capire che non si fermerà qui. […]

2. IL MAGNATE DI ION HA COSTRUITO UN IMPERO FINTECH CON MILIARDI DI DOLLARI DI DEBITO PRIVATO

Traduzione dell’articolo di Tommaso Ebhardt, Giulia Morpurgo, Luca Casiraghi, Davide Scigliuzzo, Daniele Lepido e Sonia Sirletti per https://www.bloomberg.com/

Negli ultimi anni, ION Group di Andrea Pignataro ha preso in prestito miliardi di dollari dalla società di investimento statunitense HPS Investment Partners per alimentare la sua corsa alle acquisizioni, aggiungendo un nuovo “strato” di costosi prestiti alla montagna di debiti che già gravavano sull'impero fintech del magnate italiano.

ION ha ottenuto circa 3 miliardi di dollari di prestiti privati, per lo più forniti dal fondo con sede a New York, secondo un'analisi dei suoi ultimi conti finanziari effettuata da Bloomberg News e da persone che hanno familiarità con la questione.

I prestiti sono stati raccolti da diverse holding che si trovano al vertice delle numerose attività di ION. Nel complesso, rappresentano una delle più grandi operazioni di debito privato per una società europea, secondo i dati compilati da Bloomberg.

Si aggiungono a circa 12 miliardi di dollari di obbligazioni e prestiti emessi dalle società operative di ION, prestiti che avevano già spinto il governo italiano a intensificare il controllo sull'ultima acquisizione del gruppo, il gestore patrimoniale Prelios con sede a Milano.

L'industria del debito privato ha conosciuto un boom negli ultimi anni, consentendo a società come ION di accedere a finanziamenti discreti da parte di finanziatori molto facoltosi senza la necessità di aprire i propri libri contabili agli investitori sui mercati pubblici. ION ha utilizzato i suoi prestiti per finanziare le acquisizioni, di recente incentrate sull'Italia, ma questo schema di gioco è diventato molto più costoso. Poiché le banche centrali hanno eliminato il denaro a basso costo per combattere l'inflazione, i costi di finanziamento sono aumentati drasticamente.

Gli interessi sul debito privato di ION sono aumentati di circa un terzo negli ultimi due anni, raggiungendo una media di oltre il 10%, con conseguenti costi annuali per il servizio del debito di centinaia di milioni di dollari, secondo i calcoli di Bloomberg. Le società di solito si affidano ai dividendi delle loro entità operative per servire il debito a livello di holding.

In risposta a Bloomberg, ION ha dichiarato di avere un "consolidato track record di crescita e di riduzione della leva finanziaria, apprezzato dai nostri investitori istituzionali di credito". Non ha voluto commentare cifre specifiche. Un rappresentante di HPS ha rifiutato di commentare.

Le attività di ION comprendono società di servizi finanziari come Dealogic, Fidessa Trading e Acuris, proprietaria della piattaforma di notizie finanziarie Mergermarket. Bloomberg LP, la società madre di Bloomberg News, è in concorrenza con ION nella fornitura di software e dati finanziari.

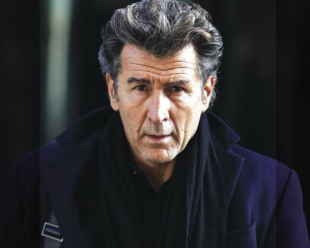

Pignataro, 53 anni, ex trader di Salomon Brothers, ha fondato ION alla fine degli anni '90 a Londra, facendola crescere attraverso acquisizioni fino a farla diventare un attore chiave dei mercati finanziari. Il gruppo offre servizi a istituzioni finanziarie, banche centrali, governi e aziende. Dalla sua fondazione, ION non ha mai venduto un'attività importante.

Attraverso le sue filiali, il gruppo gestisce i dati sensibili dei clienti, personali e finanziari e le infrastrutture chiave per il sistema finanziario. La sua posizione critica si è manifestata l'anno scorso quando un attacco informatico a una delle sue attività ha creato scompiglio tra gli operatori dei derivati, spingendo ION a lanciare un nuovo software.

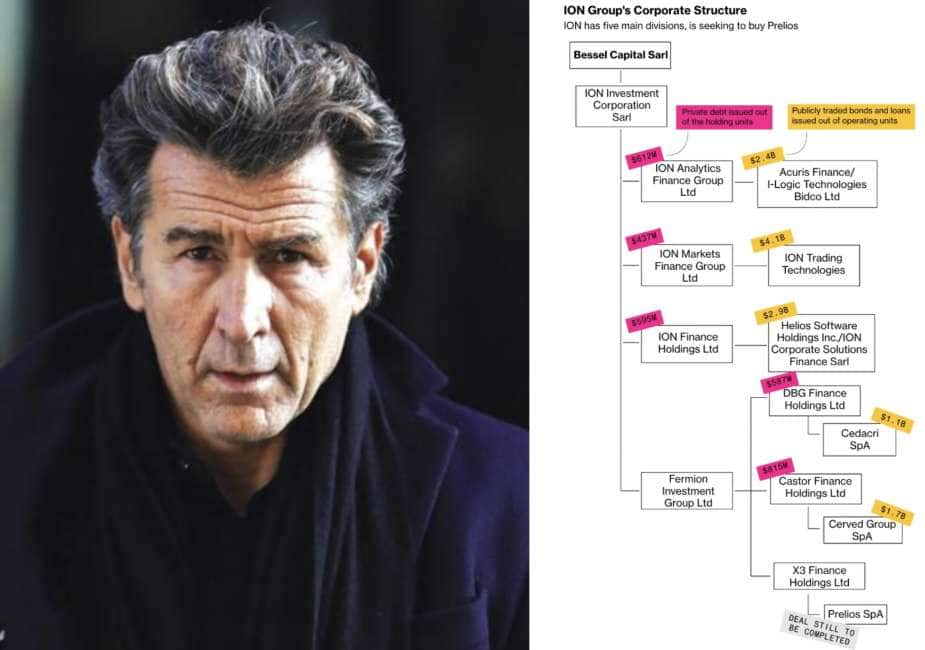

I prestiti privati sono una componente chiave di una complicata struttura societaria che abbraccia Lussemburgo, Irlanda, Italia, Regno Unito e Stati Uniti. ION ha registrato un fatturato di circa 3 miliardi di euro (3,3 miliardi di dollari) negli ultimi 12 mesi.

L'Italia ha chiesto una seconda revisione dell'operazione Prelios da 1,35 miliardi di euro, una volta che il finanziamento sarà stato effettuato e le garanzie sulle azioni saranno state concesse ai finanziatori.

LA STRUTTURA DI ION - ANDREA PIGNATARO

LA STRUTTURA DI ION - ANDREA PIGNATARO

La mossa è stata sorprendente, poiché si tratta di una delle prime transazioni sottoposte all'esame del governo a causa della struttura del finanziamento. Roma, che ha poteri speciali per bloccare o imporre condizioni su operazioni che coinvolgono asset strategici, è pronta a rivalutare la transazione di Prelios una volta che i termini saranno finalizzati.

Investimenti italiani

Negli ultimi tre anni ION ha investito circa 5 miliardi di euro in società italiane.

Possiede le società di servizi finanziari Cerved e Cedacri e ha acquistato partecipazioni negli istituti di credito Banca Monte dei Paschi di Siena SpA, Illimity SpA e Cassa di Risparmio di Volterra.

Il costo elevato dei prestiti privati riflette in parte la loro rischiosità rispetto al debito quotato in borsa. Essendo stati emessi a livello di holding, questi prestiti si collocano dietro agli altri debiti nella linea di rimborso in caso di default della società.

ION ha la possibilità di pagare una parte degli interessi dovuti ogni anno “in kind” cioè accumulando più debito, hanno detto le persone a conoscenza. I prestiti non pesano direttamente sui bilanci delle società operative, ma gli ingenti interessi potrebbero creare la necessità di trasferire denaro alle holding per coprire i costi. Le società operative possono fare affidamento sugli utili e sui nuovi prestiti per ottenere la liquidità necessaria.

Legami con HPS

Il rapporto di Pignataro con HPS risale almeno al 2019, quando ION acquistò Acuris, ora detenuta nella divisione Analytics. All'epoca, HPS si associò a Goldman Sachs Group Inc. per fornire 1,25 miliardi di dollari per finanziare l'operazione.

L'operazione è stata poi rifinanziata con obbligazioni e prestiti a leva emessi dalle unità di Acuris, ma il rapporto è continuato e ora si estende ad alcune holding chiave di tutte le principali divisioni di ION: ION Markets, ION Corporates, ION Analytics, Cedacri e Cerved.

Ogni divisione ha diverse entità intermedie che separano le unità di partecipazione da quelle operative. Sebbene le divisioni italiane Cedacri e Cerved abbiano alcuni azionisti di minoranza, tra cui il fondo sovrano di Singapore GIC Pte Ltd., sono tutte controllate da Pignataro. - sono tutte controllate dallo stesso Pignataro attraverso un'entità lussemburghese chiamata ION Investment Corporation Sarl. L'ultima volta ha dichiarato un attivo di 20 miliardi di euro al netto delle passività, senza fornire la ripartizione della struttura del debito sottostante.

La strategia di acquisizione di Pignataro è simile a quella di una società di private equity. ION raccoglie debito attraverso l'azienda target al momento dell'operazione, mentre apporta capitale proprio dalla casa madre.

Secondo le persone a conoscenza della questione, il gruppo si è spesso affidato a finanziamenti privati a livello di holding per fornire almeno una parte del capitale proprio. Gli investitori di debito e le agenzie di rating li considerano in genere un segno di una politica finanziaria più aggressiva, perché riducono la quantità di denaro che i proprietari di capitale hanno in gioco.

"Storicamente, i finanziamenti privati (PIK, senza covenant e con scadenze ben al di fuori dei finanziamenti pubblici) sono stati utilizzati per fornire liquidità agli investitori di minoranza che hanno trasferito il capitale da precedenti acquisizioni e sono stati riacquistati nel tempo", ha dichiarato ION nella sua dichiarazione.

Nel 2023, secondo le previsioni di S&P Global Ratings, le unità operative avrebbero avuto un rapporto utili/debito tra 7 e 9,5 volte alla fine dell'anno, ma questo non tiene conto del debito privato della holding, secondo i suoi rapporti.

S&P aveva da tempo valutato ION come una società di portafoglio di private equity, ma l'anno scorso ha cambiato opinione perché, a differenza del modello tradizionale di private equity, ION ha un "orizzonte di investimento infinito". Tuttavia, prevede che ION continuerà a "gestire le entità in gestione con un'elevata leva finanziaria, impegnandosi al contempo in ricapitalizzazioni dei dividendi", aggiungendo che "non ha mai avuto un default nei suoi oltre 20 anni di storia".

"Il Gruppo ION è un operatore industriale a lungo termine che si concentra sulla trasformazione delle aziende e dei settori in cui opera", ha dichiarato ION nel comunicato. "ION acquisisce aziende per accelerare i nostri piani di trasformazione del settore".

L'affare Cerved

L'acquisto di Cerved offre il miglior esempio di come ION opera e finanzia le sue operazioni. Quando ha presentato l'offerta nel luglio 2021, ha dichiarato che avrebbe contribuito con fondi propri e con il debito fornito da un consorzio di banche attraverso l'unità operativa, secondo quanto riportato in un documento.

A settembre - quando la maggioranza degli azionisti di Cerved ha accettato l'offerta - una holding irlandese di Cerved ha utilizzato una linea di credito privata, una componente chiave dei fondi propri descritti due mesi prima.

Nel febbraio 2023, Cerved ha venduto obbligazioni per contribuire a finanziare le distribuzioni ai suoi azionisti, secondo S&P, che ha declassato la società in risposta. La società di rating ha affermato che questo ha segnalato "una politica finanziaria più aggressiva, dando priorità al ritorno degli azionisti" rispetto alla riduzione del debito. Le società operative di ION hanno raccolto almeno cinque diverse obbligazioni e prestiti a leva per contribuire al pagamento dei dividendi nel 2023.

In almeno un caso, il dividendo è stato trasferito tra diverse divisioni. A settembre, ION ha emesso un nuovo prestito dalla sua divisione Markets per ripagare parte del debito privato contratto dalla holding Cerved, secondo le persone a conoscenza e il rapporto di S&P di ottobre.

Nelle ultime due settimane, ION ha annunciato due nuove vendite di debito per le sue divisioni Corporates e Markets. Insieme, le due transazioni aggiungeranno circa 200 milioni di dollari all'onere del debito delle società operative di ION - e distribuiranno più dividendi.