Federico De Rosa per il "Corriere della Sera"

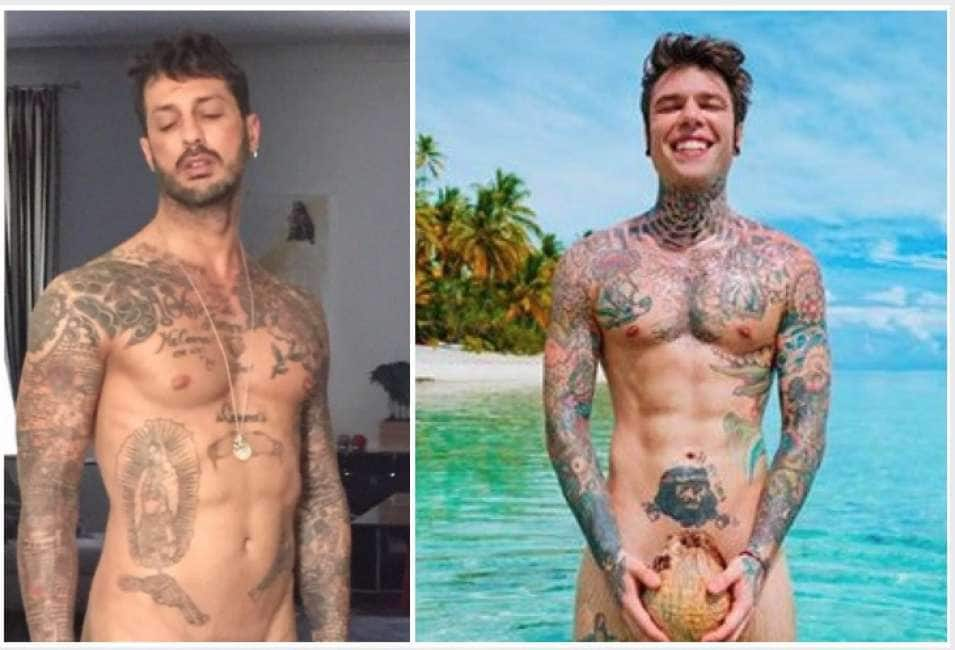

SALVATORE MANCUSO

SALVATORE MANCUSO  ALESSANDRO PROFUMO jpeg

ALESSANDRO PROFUMO jpeg La Fondazione Montepaschi non scioglie ancora la riserva sulla vendita del pacchetto di azioni di Banca Mps. I colloqui con Clessidra ed Equinox stanno andando avanti ma l'accordo non è a portata di mano. I due fondi stanno proseguendo la due diligence senza avere ancora chiaro se entrambi potranno fare un'offerta oppure la Fondazione sceglierà il prossimo socio del Monte tra uno dei due.

La questione non è chiara e la decisione del presidente dell'ente, Gabriello Mancini, di cercare investitori privati a cui far rilevare subito una parte delle azioni Mps avrebbe ulteriormente complicato il quadro. C'è la sensazione che Palazzo Sansedoni voglia prendere tempo prima di decidere a chi collocare il pacchetto di titoli del Monte che ha deciso di vendere.

La strategia della Fondazione deve fare i conti però con gli impegni assunti a dicembre di fronte alle banche creditrici, a cui deve circa 1 miliardo di euro, per ottenere il congelamento dei debiti. Lo standstill scade il 15 marzo e ieri sono riprese a Milano le trattative. Mancini avrebbe ottenuto dai creditori l'autorizzazione di massima a vendere fino al 13% del capitale del Monte - è la quota legata al contratto con il Credit Suisse libera da pegno - e a trattenere l'incasso, invece che utilizzarlo per rimborsare i debiti come prevedono gli accordi.

Gabriello Mancini

Gabriello Mancini Le banche creditrici hanno subordinato il loro assenso all'impegno della Fondazione a depositare l'incasso su un conto di garanzia (escrow account) fintanto che non sarà deciso quale parte destinare al rimborso dei debiti e quale a Palazzo Sansedoni per far fronte alle erogazioni.

Oggi a Siena è in programma una riunione della deputazione amministratrice a cui Mancini illustrerà lo stato delle trattative con le banche. Il via libera alla cessione delle azioni è tuttavia solo un primo passo verso l'accordo per la ristrutturazione del debito. La Fondazione, che è assistita da Rothschild, ha chiesto una proroga fino almeno a fine aprile dello standstill, il congelamento, sui debiti così da poter definire i termini della ristrutturazione dopo aver conosciuto sia le richieste finali dell'Eba sia il piano strategico di Mps.

Giuseppe Mussari

Giuseppe Mussari Le banche sarebbero d'accordo sulla proroga, ma non così lunga. Mancini vorrebbe convincerle presentandosi al tavolo dopo aver venduto il 2-3% di Mps e con l'impegno di una controparte a rilevare il resto del pacchetto. Questo dovrebbe bastare, secondo la Fondazione, a strappare la proroga.

Resta da capire a chi sarà ceduto il pacchetto iniziale. La ricerca di investitori provati per ora non ha dato frutti. Ci sono Clessidra ed Equinox già pronte, ma pare che a Siena non vedano di buon'occhio l'ingresso di private equity a Rocca Salimbeni.

Una riserva che pare valga soprattutto per il fondo di Salvatore Mancuso. Il patron di Equinox vorrebbe rilevare una quota fino al 10% e diventare azionista stabile del Monte, condividendo le linee strategiche con Palazzo Sansedoni. Mancini sembrerebbe tuttavia preferire la soluzione Clessidra. Che è anche quella che garantisce il sostegno alla candidatura di Alessandro Profumo alla presidenza di Mps. Il consenso attorno al nome dell'ex ceo di Unicredit sta crescendo. Ma all'assemblea mancano due mesi e all'interno della stessa Fondazione c'è chi comincia a pensare che Mancini abbia giocato un po' troppo d'anticipo.